作為全球化程度極高同時也是很多產業上游的半導體行業,用全球化的視野看待行業的變化可以更快速清楚的理解產業發展的中長期趨勢。海外的半導體公司去年2H以來表現優異,但國內市場波瀾不驚,我們認為這是由國內公司所處產業鏈的位置所決定的。但是國內半導體也有其自身的投資邏輯,與其臨淵羨魚,不如退而結網。

根據IC Insights的數據,2017年全球半導體產值為3300億美元左右,同比正增長+7%。從行業規模來看,全球半導體產值將繼續呈現上揚趨勢。

觀察封測設備的BB值對于A股有更多的指導意義,我們觀察封測BB值和龍頭公司ASM Pacific的Q4的表現,判斷國內的封測企業將迎來景氣上揚階段。作為國內半導體產業鏈里最具有確定性業績兌現的板塊,我們再次強調后摩爾定律時代封測企業的角色重構對估值的重塑。

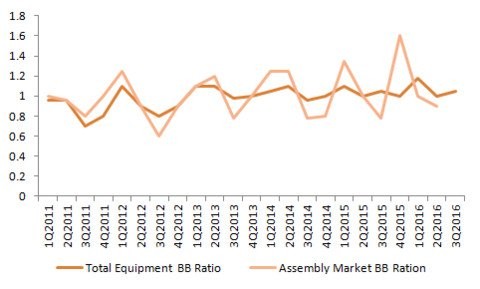

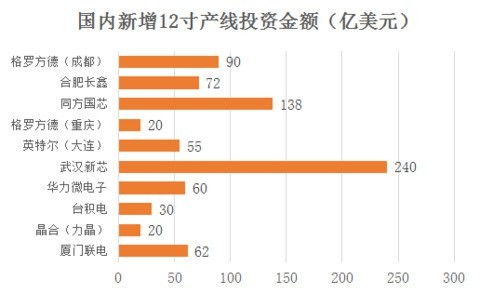

BB值是從半導體制造上游設備訂單量/出貨量來判斷下游制造行業的趨勢變化,通常有提前半年的預判。作為互相印證的結果,BB值如果大于1可以看半年后的制造業景氣。但由于中國大陸地區目前制造業的所占比重不高(最大的中芯國際今年營收我們預計為35億美元,為臺積電的1/10),我們建議更多關注后端封測的BB值。我們觀察ASM Pacific(全球最大的后端封裝設備供應商)的最新財報數據,認為來自于中國大陸地區的封測廠商的貢獻會有提升(長電科技、華天科技、通富微電的訂單貢獻),觀察前端制造設備BB值能夠指導半導體下游制造的景氣度判斷`,但通常為半年的提前量。目前的BB值反映的是2017年1H的全球半導體建設訂單,而國內產線的設備進廠期為20172H-2018,彼時的BB值尚未體現在目前階段。但是我們認為,半導體國內建廠邏輯將持續存在,只是前期過高估值已經充分Pricein了設備材料企業的未來預期,現階段需要通過訂單的逐漸兌現來消化估值。我們重點觀察建廠邏輯下的時間兌現點來進行投資,建廠遵循土建廠房建設——〉設備進廠——〉開工產能爬坡購置材料的時間節點。

12寸硅晶圓和存儲器漲價對于國內半導體上市公司的影響,前者更多會體現在下游端的成本結構上,國內尚沒有能制造12寸硅晶圓的公司,直接受益標的暫缺。存儲器漲價是由供需關系決定,漲價已成確定性趨勢,兆易創新為國內上市公司直接受益標的。目前來看,2017年作為存儲器制程轉換年,DRAM從2X nm向1Y nm演進以及3D NAND的備產,原先的產能被擱置,而從需求端而言,由于智能手機及PC對于DRAM的容量需求上升,導致市場缺貨,受限于產能供給和需求增長,存儲器漲價已成既定事實。Nor Flash因為產能被擠壓,加上潛在的美光科技打算退出造成供給端受限,Nor Flash呈現缺貨狀態。預期Nor Flash將漲價5-10%。而國內的兆易創新作為直接受益標的,漲價是可以提振公司股價的強邏輯。

封測行業的BB值對于國內上市公司而言有更多的指導意義

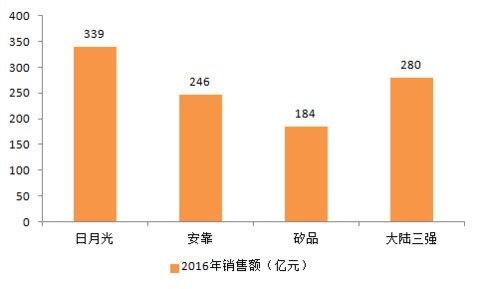

在現階段,觀察半導體后道封裝BB值對于A股的上市公司更有指導意義。理由在于大陸封測三強(長電科技、華天科技、通富微電)的銷售額在2016年合計達到280億(長電科技180億,華天科技50億,通富微電49億),同時期日月光的銷售額約合人民幣339億人民幣(日月光的封裝業務部分),矽品的銷售額184億人民幣,安靠的銷售額246億人民幣。我們認為,經過這些年的發展,中國大陸的封測行業率先躋身全球集成電路產業鏈分工,充分享受全球半導體行業增長帶來的行業紅利。

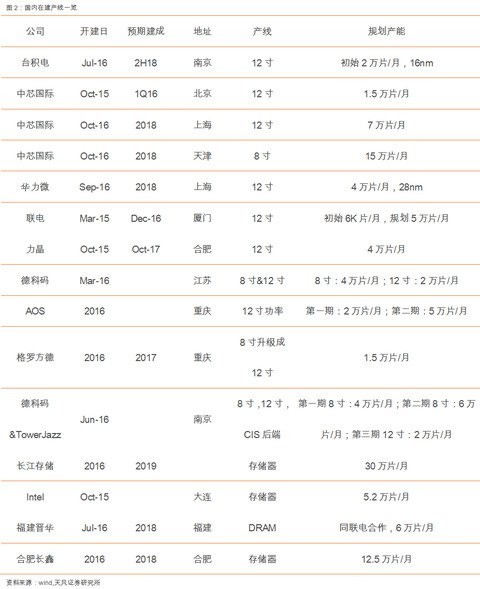

資料來源:Wind,天風證券研究所

相較于前端設備的BB值,封測行業設備BB值顯示出更強的周期性,而且周期以一年為期。從周期角度看,Q3 Q4通常為半導體封測行業開工率較高的時期,而設備訂購的leadtime以半年為期,因此封測行業的BB值在Q1會向上揚。我們通常可以通過Q1的封測行業設備BB值來判斷半年后的封測景氣度。2017年前兩個月的封測設備BB值在1.49左右,預示今年2H封測行業的需求拉動產能填滿可以高看一線。

資料來源:SEMI,天風證券研究所

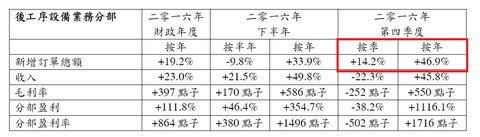

ASM Pacific 最新數據顯示下游封測企業訂單強勁,高看下半年封測行業景氣度

ASM Pacific公司的主營業務包括半導體、攝像頭、LED后端封裝測試設備(15年收入占比45%),SMT表面貼裝設備(收入占比42%),以及封裝原材料(收入占比13%)。主要客戶包括了長電科技、華天科技、通富微電等大陸封測龍頭,以及富士康等龍頭EMS制造商。觀察ASM Pacific公司的財務數據對于大陸半導體封測企業的經營狀況預測有較強的指導意義。

我們從2016年披露的財報數據看到,2016年后段封裝設備銷售額為9.305億美元,同比YoY增長23%。其中第四季度半導體封裝設備的新增訂單量按年同比有46.9%的大幅增長。

資料來源:公司財報,天風證券研究所

同時,2017Q1指引環比繼續增長,公司前兩個月新增訂單已超過2016Q1訂單總額。預計今年尤其在Wafer Level Fanout封裝產品上將產生貢獻。

再次強調封測企業的角色重構對估值的重塑

在后摩爾定律時代,封測企業正在向方案解決商的角色轉變,地位也會被重新定義和架構。扮演愈來愈重要的角色。與傳統封測企業所承擔的職責不同,隨著芯片工藝發展遇到了瓶頸,整體系統性能的提升成為關注的重點。封測企業不再是簡單的芯片封裝和測試,而會轉變為方案解決商。從這個角度而言,封測廠的地位會被重新定義和架構。

從超越摩爾定律角度看,SiP將重構封測廠的地位和角色,向方案解決商轉變。封裝廠需要提供:從芯片封裝到系統集成的整體解決方案;具備系統設計和測試能力;除了傳統芯片封裝之外,EMI防護,3D/嵌入式封裝結構,嵌入式天線等高集成度方案的know how,都將由封裝廠來掌握。進一步而言,封裝廠將從單純的為某一家Fabless提供芯片封裝方案,轉變成為下游的整機商提供完整的系統解決方案,比如封裝廠將瑞薩的MCU和博通的無線芯片封裝在同一個package里,這在IoT的應用來看,是非常常見的。從封裝,應用,市場3個維度來看,封裝廠將針對不同的封裝原件使用不同的封裝技術,再將其整合在一起,滿足下游應用的不同需求。

從摩爾定律角度看,FOWLP將延續封測領域的“先進制程”。隨著晶圓廠在先進制程上的進展,不斷滿足摩爾定律的要求,每一顆晶圓的尺寸在不斷縮小。然而,同制造技術不同,后道封測并不遵從摩爾定律的發展,換言之,直接在晶圓上的植球尺寸,不會滿足同比例縮小的技術演進。對于封測廠商來說,隨著I/O口的增多和晶圓尺寸的縮小,如何再滿足封裝管腳的引出,是一大挑戰。因此,我們將Fanout技術視為摩爾定律發展下,封測廠的“先進制程”。Fanout 技術會更多的應用于SoC,比如臺積電為蘋果A10提供的InFo,就是Fanout的一種。中道制造和后道封裝的融合,而嫁接之間的橋梁就是Fanout。

目前的BB值反映的是2017年1H的半導體建設訂單,而國內產線的設備進廠期為20172H-2018,彼時的BB值尚未體現在目前階段。但是我們認為,半導體國內建廠邏輯將持續存在,只是前期過高估值已經充分Pricein了設備材料企業的未來預期,現階段需要通過訂單的逐漸兌現來消化估值。我們重點觀察建廠邏輯下的時間兌現點來進行投資,建廠遵循土建廠房建設——〉設備進廠——〉開工產能爬坡購置材料的時間節點。

我們從產線建設周期的時間點和AMAT的第四季財報來看,中國是在半導體和顯示這兩個領域長期重要的增長機會。基于中國的新增項目統計,2017年的支出會同2016年類似。我們期待看到2018年會有投資的重要爬升。站在現在這個時點看,20172H-2018是重要的時間節點,設備投資邏輯將在這個時點上兌現,設備會在這個時間進廠。

硅晶圓漲價對于國內半導體企業影響更多體現在半導體制造成本端上。全球包括高端制程、3D NAND Flash及大陸半導體廠商對于12寸晶圓代工產能需求大增,導致硅晶圓供應缺口持續擴大,近期全球三大硅晶圓廠信越、Sumco、德國Silreon IC均傳出調漲2017年第1季12寸硅晶圓價格約10-20%。

裸晶圓的漲價會牽動下游制造商的成本結構。通常而言,晶圓廠的成本結構中,設備折舊占50%,硅晶圓成本占15%。如果硅晶圓漲價10-20%,成本會增加1.5%-3%。目前主流的制造商,28nm的12寸晶圓售價是3300美元左右一片,40/45nm的12寸晶圓售價是2250美元左右。

從價格傳導來看,上游的硅晶圓漲價,會直接傳導到晶圓制造廠。但是是晶圓廠自己消化成本還是轉嫁到芯片設計公司這邊,還有待觀察。從行業了解到的情況看,主流制造廠暫時不會提價,能見度到2017年Q1。我們認為,對于提前book產能的設計廠商來說,價格早就在下單的時候談好了,不會變化。但對于小的設計廠商而言,有可能面臨漲價的壓力。另外,按慣例,晶圓廠報價也有季度或者半年降價一次,如今也有可能暫緩降價,來盯住成本。

我們判斷,硅晶圓漲價,對于議價能力強的制造商或者規模大的Fabless,比如臺積電和高通,影響不大。如果價格傳導到下游設計商的話,對于他們的成本,會增長1.5%-3%之間。漲價是周期性行業的強邏輯,對于全球半導體行業來說,會有一定的影響。

理論上講,漲價對上游的業績會有所提升,考慮到硅晶圓材料提供商主要都是海外,直接受益者是海外三大硅晶圓廠。

存儲器漲價是由供需關系決定,漲價已成確定性趨勢,兆易創新為國內上市公司直接受益標的。目前來看,2017 年作為存儲器制程轉換年,DRAM從2Xnm向1Ynm演進以及3D NAND的備產,原先的產能被擱置,而從需求端而言,由于智能手機及PC對于DRAM的容量需求上升,導致市場缺貨,受限于產能供給和需求增長,存儲器漲價已成既定事實。

Nor Flash因為產能被擠壓,加上美光科技的可能退出造成供給端受限,Nor Flash呈現缺貨狀態。預期Nor Flash 將漲價5-10%。而國內的兆易創新作為直接受益標的,漲價是可以提振公司股價的強邏輯。